Vous remplissez vos coordonnées fiscales sur notre site en moins de 5 minutes.

Si vous avez des questions, nous vous aiderons par téléphone, chat ou e-mail.

Nous calculons votre impôt, nous nous assurons que les informations sont correctes et envoyons votre déclaration fiscale à l'administration fiscale espagnole.

Le paiement de la taxe sera effectué par prélèvement automatique et vous ne devrez pas aller à la banque.

Vous recevrez une confirmation de notre part et la taxe sera collectée par l'administration fiscale espagnole sur votre compte bancaire espagnol par prélèvement automatique.

Vous remplissez vos coordonnées fiscales sur notre site en moins de 5 minutes.

Si vous avez des questions, nous vous aiderons par téléphone, chat ou e-mail.

Nous calculons votre impôt, nous nous assurons que les informations sont correctes et envoyons votre déclaration fiscale à l'administration fiscale espagnole.

Le paiement de la taxe sera effectué par prélèvement automatique et vous ne devrez pas aller à la banque.

Vous recevrez une confirmation de notre part et la taxe sera collectée par l'administration fiscale espagnole sur votre compte bancaire espagnol par prélèvement automatique.

Si vous avez vendu une propriété en Espagne, vous avez probablement remarqué que vous n’avez été payé que 97 % du prix de vente.

Il s’agit de la manière dont les autorités fiscales espagnoles collectent l’impôt auprès des étrangers qui vendent des biens immobiliers en Espagne.

Lorsque vous vendez un bien, vous êtes obligé de déclarer la vente et si vous n’avez pas réalisé de plus-value vous percevrez les 3 % du prix de vente que l’acheteur a payé de votre part à l’administration fiscale.

Si vous avez réalisé une plus-value, vous êtes obligé de payer des impôts sur les plus-values en Espagne.

Veuillez continuer à lire ci-dessous pour en savoir plus sur les impôts sur les gains en capital en Espagne.

Capital gains tax in Spain for Non Residents living in the European Union is 19 %.

If you live in the UK or elsewhere outside the European Union the tax rate is 24 %.

The tax is based on the profit you have made after deducting costs.

Repairs are seldom deductible, if you are unsure, please do contact us for more information.

Vous pouvez déduire les honoraires du courtier immobilier, les honoraires du cabinet d’avocats, les frais de notaire et les taxes en rapport avec l’achat/la vente de la propriété.

Les réparations/rénovations sont rarement déductibles, si vous n’êtes pas sûr, veuillez nous contacter pour plus d’informations.

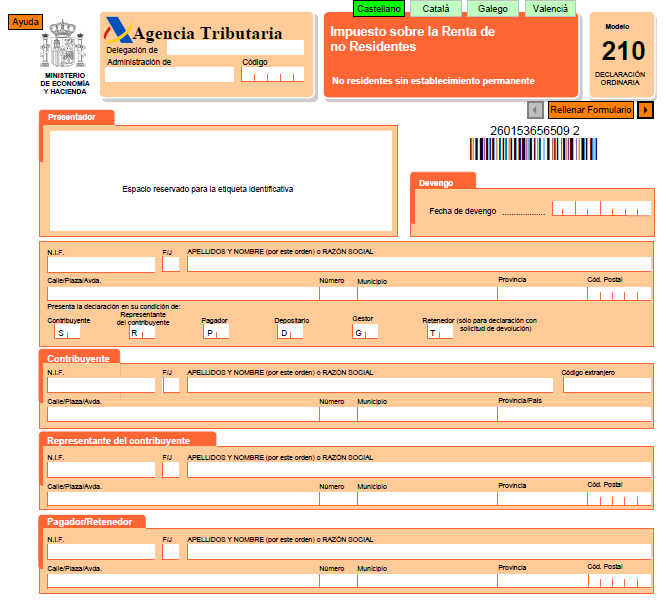

Modelo 211 est un formulaire fiscal rempli par l’acheteur d’une propriété espagnole si le vendeur est un étranger.

Elle est déposée lorsque l’acheteur verse une retenue à la source de 3 % au nom du vendeur à l’administration fiscale. Lorsque le vendeur déclare une plus-value/moins-value, ces 3 % seront disponibles pour le vendeur en paiement partiel de l’impôt ou en remboursement d’impôt.

N’hésitez pas à demander à votre acquéreur ou à son avocat le formulaire fiscal 211, vous en aurez besoin lors de la déclaration de vente.

Lorsque vous vendez une propriété en Espagne en tant qu’étranger, l’agence fiscale espagnole s’assure que vous payez votre juste part d’impôts.

Pour ce faire, ils obligent l’acheteur à ne vous payer que 97 % et à payer 3 % directement en votre nom aux autorités fiscales.

Lorsque vous déclarerez votre vente, vous pourrez utiliser ces 3 % comme paiement partiel de votre impôt sur la plus-value et si vous n’avez pas réalisé de plus-value, vous pourrez récupérer le montant.

Nous sommes heureux de vous aider à récupérer les 3 % et à produire votre déclaration de revenus espagnole.

Il est obligatoire de produire une déclaration d’impôt sur les gains/pertes en capital lorsque vous vendez une propriété même si les 3 % sont déjà payés.

En Espagne, vous devez payer des impôts à différents niveaux de gouvernement. L’impôt sur les plus-values est versé à l’agence fiscale nationale Agencia Tributaria, mais il existe également une taxe locale et municipale sur « l’augmentation de la valeur foncière » qui doit être payée lors de la vente d’une propriété.

Dans la plupart des cas, cette taxe est payée par le vendeur, mais si le vendeur est un étranger, la taxe est souvent payée par l’acheteur. Le montant est souvent déduit du prix de vente dans l’acte. Cela signifie que la plupart du temps, vous n’avez pas à déclarer Plusvalia en tant qu’étranger puisque l’acheteur l’a déjà fait.

La raison en est que si un vendeur étranger quitte le pays sans payer, la municipalité ne peut pas faire grand-chose. Ils n’ont pas les mêmes ressources pour chasser les personnes qui évitent l’impôt que l’administration fiscale de l’État, qui est très douée pour cela.

Il est recommandé de solliciter l’aide d’un professionnel lors du dépôt d’un impôt sur les gains en capital en Espagne.

De nombreux cabinets d’avocats espagnols proposent ce service, mais ils ont tendance à être assez chers et ce n’est souvent pas leur activité préférée car ils préfèrent souvent se concentrer sur le processus d’achat de propriétés.

Si vous avez besoin de notre aide pour produire la déclaration de revenus, nous sommes heureux de vous aider. Nos honoraires pour un propriétaire sont de 198 € HT et pour deux propriétaires de 248 € HT.

Nous préparerons votre déclaration de revenus, la déposerons et vous conseillerons tout au long du processus. Si vous avez manqué les taxes précédentes, nos frais incluent l’aide pour répondre aux lettres de l’Agencia Tributaria.

Pour commencer, veuillez cliquer sur le bouton rouge.

Si vous avez vendu une propriété en Espagne, vous devrez déclarer les impôts sur les gains en capital de la vente.

Lorsque vous avez vendu la propriété, vous n’avez probablement reçu que 97 % du montant de la vente de l’acheteur. C’est la façon dont les agences fiscales espagnoles perçoivent les impôts des étrangers et évitent le non-paiement des impôts. Les 3 % supplémentaires peuvent vous être restitués lorsque vous soumettez une déclaration d’impôt sur les plus-values.

Vous avez normalement 3 mois pour déposer la déclaration de revenus à partir du moment de l’enregistrement de la vente. L’enregistrement peut prendre un mois, donc le temps total peut aller jusqu’à 4 mois.

Si vous avez manqué de produire votre déclaration de revenus, veuillez nous contacter et nous vous aiderons. Il est toujours préférable de déclarer l’impôt en retard même si vous avez dépassé un délai.

Oui, vous devez déclarer dans les deux pays.

Lorsque vous vendez une propriété en Espagne, celle-ci est toujours imposée en Espagne, alors que vous devrez probablement également payer des impôts sur les plus-values dans votre pays d’origine parce que vous y vivez.

Selon la plupart des conventions fiscales que l’Espagne a signées, l’impôt sur les gains en capital payé en Espagne est déductible dans votre pays d’origine.

Si vous n’avez jamais déclaré alors que vous auriez dû le faire, nous vous recommandons de déclarer rétroactivement quatre ans dans le temps, qui est la période sur laquelle l’administration fiscale espagnole remonte généralement pour réclamer les impôts impayés.

La vente d’une propriété réveille généralement les autorités fiscales espagnoles, donc si vous n’avez jamais payé, vous devez déclarer immédiatement avant qu’ils ne vous envoient une lettre (avec des sanctions).

Vous devrez peut-être payer une pénalité pour les années manquées, mais heureusement, il existe des réductions pour cela si vous choisissez de déclarer les années manquées. S’il vous plait, contactez nous pour plus d’informations.

Il y a des histoires en ligne et entre amis sur des personnes qui n’ont jamais pris la peine de déclarer et rien ne s’est passé. Cependant, ce n’est pas correct et très risqué puisque l’administration fiscale espagnole a accès à la fois aux registres fonciers espagnols et aux informations fiscales européennes via un registre fiscal commun dans l’UE. Cela peut facilement coûter cher avec des sanctions et ils traqueront les actifs dans votre pays d’origine.

Notez également qu’il existe des « réductions » sur les amendes si vous choisissez de déclarer les années précédentes où vous avez manqué.

Lorsque vous vendez une propriété, vous pouvez produire une déclaration de revenus conjointe déclarant le gain/la perte en capital des deux.

C’est la seule occasion où les non-résidents peuvent déposer une déclaration de revenus conjointe en Espagne.

If you wish to reach us by chat, you can go to www.facebook.com/taxadora/

Wenn Sie uns telefonisch erreichen möchten, können wir einen Termin vereinbaren. Bitte kontaktieren Sie uns unter info@taxadora.com, um einen Termin zu buchen.

Wenn Sie uns per Chat erreichen möchten, besuchen Sie bitte www.facebook.com/taxadora/

Als u ons telefonisch wilt bereiken, kunnen we een afspraak maken. Neem contact met ons op via info@taxadora.com om een tijdstip te boeken.

Als u ons via de chat wilt bereiken, kunt u naar www.facebook.com/taxadora/

Si vous souhaitez nous joindre par téléphone, nous pouvons fixer un rendez-vous. Veuillez nous contacter à info@taxadora.com pour convenir d’un horaire.

Si vous souhaitez nous joindre par chat, vous pouvez visiter www.facebook.com/taxadora/

Om du vill nå oss via telefon kan vi boka en tid. Kontakta oss via

info@taxadora.com för att boka en tid.

Om du vill nå oss via chatt kan du gå till

www.facebook.com/taxadora/