Impôts sur les revenus locatifs en Espagne

Impôts sur les revenus locatifs en Espagne

- pour seulement 49 euros

Nous remplirons vos déclarations fiscales espagnoles

- en 5 minutes !

1. Remplissez vos coordonnées

Vous remplissez vos données fiscales sur notre site en moins de 5 minutes.

Si vous avez des questions, nous vous guiderons par téléphone, chat ou e-mail.

2. Nous déclarons vos impôts pour vous

Nous calculons votre impôt, nous nous assurons que les informations sont correctes et nous vous envoyons un projet avant de le soumettre à l'administration fiscale.

Lorsque vous êtes satisfait, nous envoyons la déclaration d'impôt à l'Agencia Tributaria.

Le paiement de l'impôt sera réglé par prélèvement automatique et vous n'aurez pas à vous rendre à la banque.

3. Vous avez terminé et recevez votre déclaration d'impôts

Nous vous enverrons votre déclaration d'impôt et l'impôt sera prélevé par l'administration fiscale espagnole sur votre compte bancaire espagnol par prélèvement automatique.

1. Fill in your details

Vous remplissez vos données fiscales sur notre site en moins de 5 minutes.

Si vous avez des questions, nous vous guiderons par téléphone, chat ou e-mail.

2. We file your taxes for you

Nous calculons votre impôt, nous nous assurons que les informations sont correctes et nous vous envoyons un projet avant de le soumettre à l'administration fiscale.

Lorsque vous êtes satisfait, nous envoyons la déclaration d'impôt à l'Agencia Tributaria.

Le paiement de l'impôt sera réglé par prélèvement automatique et vous n'aurez pas à vous rendre à la banque.

3. Vous avez terminé et recevez votre déclaration d'impôts

Nous vous enverrons votre déclaration d'impôt et l'impôt sera prélevé par l'administration fiscale espagnole sur votre compte bancaire espagnol par prélèvement automatique.

Explication de l'impôt sur les revenus locatifs en Espagne

Mis à jour le 15/05/2024.

Si vous avez décidé de louer votre propriété en Espagne et de percevoir des revenus locatifs, vous êtes obligé de remplir une déclaration d’impôts tous les trimestres si vous êtes non-résident en Espagne.

Cela signifie que vous passez moins de la moitié de l’année en Espagne et que vous payez normalement vos impôts dans un autre pays. Si vous êtes Résident, veuillez cliquer ici pour accéder à notre page sur les impôts des Résidents (en Anglais).

Nous pouvons vous aider à déclarer facilement vos impôts sur les revenus locatifs en Espagne.

Il vous suffit de nous envoyer des informations sur :

- les jours où vous avez loué votre propriété,

- votre revenu de la propriété

- et les déductions que vous souhaitez effectuer.

Nous vérifierons les informations, calculerons vos impôts et vous enverrons une facture. Lorsque vous êtes satisfait du calcul, nous classons les impôts et mettons en place un prélèvement automatique pour le paiement de l’impôt afin que vous n’ayez pas besoin de vous rendre physiquement dans une banque espagnole pour payer l’impôt.

Nous vous donnerons des conseils et des orientations tout au long du processus, par exemple sur les déductions qui réduiront le montant de vos impôts. Si vous avez des questions, par exemple sur les déductions, vous pouvez toujours nous joindre par e-mail ou par téléphone,

Lorsque vous utilisez votre bien immobilier à des fins propres en dehors de la location, vous êtes également tenu de déclarer une fois par an l'”impôt sur le revenu imputé” pour ce bien. Nous sommes également heureux de vous aider à remplir votre déclaration annuelle d’impôt sur le revenu des non-résidents pour les jours où vous avez utilisé le bien pour vos propres besoins. Veuillez cliquer ici pour en savoir plus sur l’impôt sur le revenu des non-résidents (NRIT).

Veuillez poursuivre votre lecture ci-dessous et nous vous expliquerons les taxes de location pour les non-résidents en Espagne.

Le taux d’imposition varie selon que vous vivez dans l’UE ou en dehors. Pour les ressortissants de l’UE, le taux d’imposition est de 19 % du montant imposable et vous pouvez effectuer des déductions.

Si vous n’êtes pas un ressortissant de l’UE, le taux d’imposition est de 24 % et vous ne pouvez pas appliquer de déductions.

Lorsque vous pouvez appliquer des déductions en tant que ressortissant de l’UE, l’impôt s’élève généralement à environ 10-15 % du revenu locatif après avoir effectué toutes les déductions applicables.

Pendant la partie de l’année où vous ne louez pas votre bien, vous devrez payer un “impôt imputé”.

Vous pouvez généralement demander le remboursement de l’impôt espagnol dans votre pays si vous avez également payé des impôts pour le revenu locatif en Espagne dans votre pays d’origine.

Non, nous n’avons pas accès à votre compte bancaire. Seule l’administration fiscale espagnole peut débiter votre compte par prélèvement automatique.

Vous payez nos frais par carte de débit/crédit. Vous pouvez en savoir plus sur nos honoraires sur cette page.

Oui, si vous vivez dans l’UE, vous pouvez déduire les frais que vous avez engagés pour obtenir le revenu locatif. Si vous vivez en dehors de l’UE, veuillez nous envoyer un e-mail et nous vous conseillerons.

Après les déductions, l’impôt sur le revenu locatif en Espagne s’élève généralement à environ 10-15 % du revenu locatif.

Vous pouvez généralement déduire tous les coûts qui sont directement liés aux revenus que vous avez perçus.

Les coûts doivent être proportionnels aux revenus perçus au cours de l’année et vous devrez peut-être amortir certains coûts.

Il existe également des déductions générales liées à la valeur de la propriété qui peuvent réduire considérablement vos impôts.

Si vous louez votre appartement à long terme dans le but de créer une résidence permanente pour le locataire, vous pouvez également bénéficier d’une réduction supplémentaire de 60 % du montant imposable.

Obtenir les bonnes déductions peut être très compliqué en Espagne, surtout si vous avez fait des rénovations et que vous voulez déduire des coûts.

N’hésitez pas à nous contacter si vous avez des questions et ne vous inquiétez pas, nous ferons en sorte que vous obteniez toutes les déductions auxquelles vous avez droit.

Oui, mais vous devez vous familiariser avec un système fiscal espagnol plutôt difficile. Les règles changent, les formulaires fiscaux peuvent différer d’une année à l’autre.

Il peut aussi y avoir des problèmes avec les paiements bancaires ou la valeur des biens immobiliers peut avoir été révisée d’une année sur l’autre. Les conseils que vous avez pu trouver sur Internet peuvent ne pas être corrects et ceux que votre avocat ou votre gérant vous a donnés il y a quelques années peuvent être dépassés.

Nous voyons souvent des cas où quelqu’un a déposé une déclaration pour lui-même pendant des années et nous remarquons qu’il ne l’a pas fait correctement, ce qui peut entraîner des pénalités.

L’avantage de notre service est que vous n’avez pas à vous soucier de cela et que vous avez accès à une assistance si vous avez des questions.

Nous aimons l’analogie selon laquelle il est parfois confortable d’aller au restaurant même si vous savez cuisiner. Vous n’aurez pas à vous soucier de trouver une nouvelle recette ou de faire la vaisselle.

Mais bon, si vous aimez cuisiner, ou faire des impôts, vous pouvez toujours passer quelques heures à mettre le bazar dans la cuisine.

Il arrive aussi que des clients nous disent qu’ils n’ont pas de déductions à faire et lorsque nous en discutons avec le client, nous trouvons toujours que les déductions valent plus que le coût du service.

Nos recommandations sont les suivantes:

Si vous avez passé plusieurs années en Espagne, si vous parlez espagnol, si vous comprenez la bureaucratie espagnole et si vous avez une certaine expérience économique, il peut être intéressant de le faire vous-même.

Si vous savez parler l’espagnol, que vous avez des connaissances économiques mais que vous venez de vous installer en Espagne, il est généralement préférable de vous faire aider au moins la première année.

Dans tous les autres cas, il ne vaut généralement pas la peine de consacrer du temps à essayer de faire les choses correctement et de manquer des déductions qui réduiraient vos impôts plus que le coût de l’aide.

Votre Valor Catastral est la valeur fiscale espagnole de votre propriété. Vous pouvez la trouver sur votre reçu de paiement de l’IBI (l’impôt foncier municipal). C’est le Valor Castastral Total dont nous avons besoin. Il peut également être appelé Valor Catastral / Base Imponible sur votre reçu d’IBI.

Si vous avez une maison nouvellement construite, il se peut que le Valor Catastral ne soit pas encore établi. Dans ce cas, veuillez nous contacter pour plus d’informations, info@taxadora.com.

Vous pouvez également prendre une photo de votre paiement IBI, nous l’envoyer et nous la retrouverons pour vous,

Veuillez cliquer ici pour en savoir plus sur IBI et Valor Catastral.

Veuillez nous contacter et nous trouverons la raison. Parfois, cela peut être dû au fait que votre banque a enregistré votre compte avec le numéro de passeport et non votre numéro NIE. Cela empêche l’administration fiscale d’effectuer le paiement. Il se peut également que la banque ait mal orthographié votre NIE ou que l’un des propriétaires du bien ne soit pas le titulaire du compte “titulaire”.

Il est important que le titulaire du compte soit la personne qui est le propriétaire du bien. Si vous êtes un couple, assurez-vous que le compte est au nom des deux propriétaires.

Vous avez également la possibilité d’effectuer le paiement sur notre compte client et nous effectuons le paiement directement. Cela peut être une option si un seul d’entre vous est indiqué comme titulaire du compte bancaire ou si vous êtes proche d’une échéance et que vous n’avez pas le temps de mettre en place un prélèvement automatique.

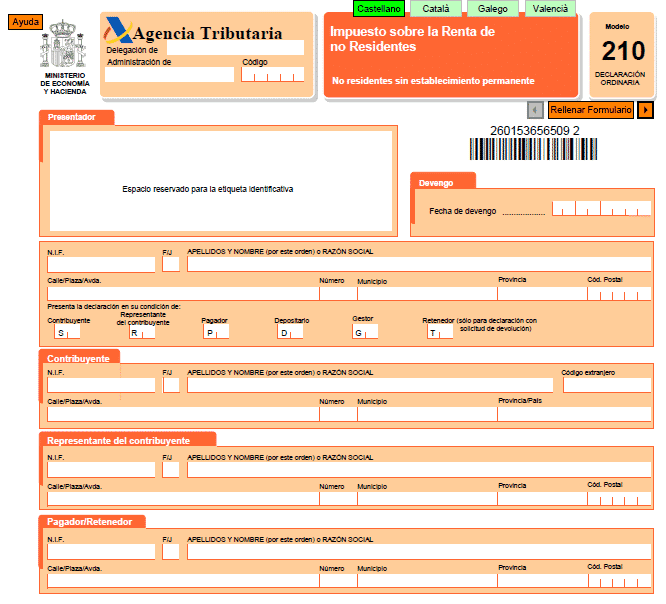

Le modèle 210 est le formulaire fiscal espagnol pour les non-résidents. Il est obligatoire pour les personnes qui possèdent une propriété en Espagne mais qui résident normalement dans un autre pays (plus de 183 jours par an).

Dans le formulaire, vous devrez déclarer les jours où vous avez utilisé vous-même votre propriété et déclarer les éventuels impôts sur les revenus locatifs en Espagne.

Vous pouvez en savoir plus sur ce sujet en cliquant sur ce lien.

Si vous êtes propriétaire d’un bien immobilier en Espagne, vous devez le déclarer en Espagne, que vous soyez inscrit au registre des impôts dans votre pays d’origine ou en Espagne.

En réalité, il s’agit d’un impôt sur le revenu payé à l’État. Vous vous dites peut-être “mais bon, je n’ai aucun revenu en Espagne, pourquoi dois-je le déclarer ?”. La réponse est simple : l’État espagnol considère la possession d’une maison de vacances comme un “revenu imputé”, c’est-à-dire un avantage dont vous bénéficiez et pour lequel vous devez payer des impôts. On peut également considérer qu’il s’agit d’une sorte d'”impôt foncier de l’État” que vous payez.

Si vous louez également votre propriété, vous devrez utiliser le formulaire pour présenter vos impôts sur les revenus locatifs en Espagne.

Outre le Modelo 210 et l’impôt sur le revenu des non-résidents “NRIT”, vous devrez également payer à votre municipalité un impôt foncier local appelé IBI. Vous n’avez pas besoin de le déclarer, mais la municipalité le déduit automatiquement une fois que vous êtes enregistré comme propriétaire du logement. Dans la plupart des cas, votre avocat mettra en place un prélèvement automatique lors de l’achat de la propriété et vous aidera à modifier vos contrats d’électricité et d’eau.

Voyons maintenant quand faire tout cela !

À partir de 2024, les revenus locatifs devront être déclarés annuellement. Jusqu’en 2023, les loyers étaient déclarés trimestriellement dans l’année en cours.

La date limite de déclaration pour le paiement par domiciliation des revenus de 2024 est désormais fixée au 15 janvier 2025.

D’une manière générale, il est conseillé de commencer à collecter les factures vers la fin de l’année afin que tout soit disponible immédiatement après la fin de l’année et de nous envoyer toutes les informations le plus tôt possible afin que nous ayons le temps de régler les problèmes éventuels.

Si vous n’avez pas déclaré les revenus locatifs des années précédentes, les déclarations trimestrielles restent d’application. En d’autres termes, si vous avez loué en 2024, une déclaration au début de 2025 est suffisante, mais si, par exemple, vous avez loué 3 trimestres en 2022 que vous n’avez pas déclarés, vous devez toujours soumettre 3 déclarations distinctes pour 2022.

Pour la période où vous n’avez pas loué le bien, vous devez déclarer annuellement une taxe forfaitaire. L’impôt forfaitaire doit être déclaré avant la fin du mois de décembre de l’année qui suit l’année d’imposition. Cette règle s’applique si vous ne louez PAS votre logement. En d’autres termes, si vous êtes redevable de l’impôt en 2023, vous déclarerez en 2024 et votre impôt sera déduit de votre compte à la fin du mois de décembre 2024.

Si vous êtes résident, vous devez déposer votre déclaration de revenus entre avril et juin. N’oubliez pas que vous devez déclarer vos avoirs étrangers avant la fin du mois de mars.

Mais que se passe-t-il si je paie déjà des impôts dans un autre pays ?

Si vous louez votre propriété à une personne physique qui l’utilisera comme une maison, vous ne devez pas ajouter la TVA.

Si vous le louez à une société ou à une personne qui l’utilisera à des fins professionnelles, comme un bureau, vous devez ajouter la TVA.

Si vous le louez à une société qui le sous-louera comme maison de vacances, vous devrez peut-être ajouter la TVA. La société peut également être obligée de faire une retenue d’impôt en votre nom et de payer à l’avance votre taxe de non-résident à l’administration fiscale. Dans ce cas, vous pouvez déposer une déclaration d’impôts pour récupérer l’excédent de taxes.

Si vous fournissez des services supplémentaires lors de la location à des personnes physiques, comme le petit-déjeuner, vous devrez peut-être ajouter la TVA.

Oui, vous devez déclarer tout revenu locatif perçu en Espagne dans les deux pays si vous êtes non-résident. En Espagne, vous déclarez votre propriété espagnole même si vous êtes résident fiscal dans un autre pays normalement.

Si vous percevez des revenus locatifs, vous devez les déclarer à la fois dans votre pays d’origine et en Espagne et effectuer des déductions en fonction du système fiscal des deux pays.

Vous pouvez ensuite demander le remboursement de l’impôt espagnol dans certains cas, en vertu de conventions de double imposition, afin de ne pas avoir à payer un double impôt.

Prenons un exemple :

- Revenus locatifs perçus en Espagne : 2500 euros.

- Déductions disponibles en Espagne : 1000 euros.

- Bénéfice imposable en Espagne : 1500 euros.

- Taux d’imposition de 19 %.

Impôt à payer en Espagne : 285 euros.

Si l’on compare ce montant aux revenus locatifs perçus (285/2500), on constate qu’il sera d’environ 11,4 %.

Nous déclarons cela et vous payez 285 euros à l’agence fiscale espagnole.

En même temps, vous résidez dans un pays de l’UE, par exemple en France.

- Revenus locatifs perçus en Espagne : 2500 euros.

- Déductions disponibles en France : 2500 euros.

- Bénéfice imposable en France : 0 euros.

- Taux d’imposition de 30 % (exemple).

Impôt à payer en France : 0 euros.

Les abattements fiscaux étant plus généreux en France qu’en Espagne, vous ne paierez pas d’impôt sur les revenus locatifs en France pour votre propriété espagnole. Vous ne paierez que l’impôt espagnol de 285 euros.

Prenons un exemple inventé.

- Revenus locatifs perçus en Espagne : 2500 euros.

- Déductions disponibles dans le pays de l’UE : 500 euros.

- Bénéfice imposable dans le pays de l’UE : 2000 euros.

- Taux d’imposition de 30 %.

- Impôt à payer dans le pays d’origine : 600 euros.

Comme vous avez payé plus d’impôts dans votre pays d’origine qu’en Espagne, vous pouvez demander une restitution d’impôt, de sorte que le total de vos impôts ne dépasse pas 600 euros. Le pays dans lequel vous demandez la restitution de votre impôt dépend de la convention de double imposition conclue entre votre pays et l’Espagne. En général, cela signifie toujours que vous payez le montant le plus élevé entre les deux pays.

Si vous n’avez jamais déclaré alors que vous auriez dû le faire, nous vous recommandons de déclarer rétroactivement quatre années en arrière, ce qui correspond à la période sur laquelle l’administration fiscale espagnole revient généralement pour réclamer les impôts non payés.

Il se peut que vous ayez à payer une pénalité pour les années manquées mais, heureusement, il existe des réductions à ce sujet si vous choisissez de déclarer les années manquées. Veuillez nous contacter pour de plus amples informations.

Voyons maintenant ce qui peut arriver si vous ne payez pas !

Il y a des histoires en ligne et entre amis sur des personnes qui n’ont jamais pris la peine de déclarer et rien ne s’est passé. Mais c’est une erreur et c’est très risqué car le fisc espagnol a accès à la fois aux registres immobiliers espagnols et aux informations fiscales européennes par le biais d’un registre fiscal commun dans l’UE. Cela peut donc coûter cher et venir en même temps que l’on devient simplement un épargnant fiscal et que l’on enfreint la loi.

En général, l’agence fiscale espagnole est plus indulgente lorsque vous choisissez de payer des impôts en retard que lorsqu’elle découvre que vous n’avez pas payé et qu’elle vous “fait prendre”.

Notez également qu’il existe des “remises” sur les amendes si vous choisissez de déclarer les années antérieures où vous n’avez pas payé.

Oui, vous devez tous deux déclarer séparément les revenus locatifs en Espagne.

Les revenus locatifs doivent, selon la loi, être déclarés séparément par propriétaire et par bien si vous possédez plusieurs biens, tant que vous êtes non-résident.

Les déclarations doivent être présentées trimestriellement. Si vous êtes Résident, une déclaration annuelle suffira lors de la déclaration de vos revenus.

Il y a quelques années, les non-résidents déclaraient séparément PAR TENANT !

Certains avocats / gestors / conseillers disent qu’il suffit de déclarer une seule personne, ce qui signifie qu’ils peuvent offrir des prix plus bas car ils ne font que la moitié du travail. Ceci n’est pas conforme à la loi et nous vous recommandons de ne pas procéder de cette manière. Si vous avez d’autres questions à ce sujet, n’hésitez pas à nous envoyer un courriel à info@taxadora.com.

Oui, vous devez le faire. Elle est considérée comme un avantage imposable pour la possession d’une résidence secondaire. Voyez-le comme un impôt foncier de l’État. Vous ne devez pas payer d’impôt sur le revenu locatif en Espagne, mais vous devrez payer un “impôt imputé” annuel.

Oui, vous devez déclarer à la fois les revenus dans votre pays d’origine et les impôts sur les revenus locatifs en Espagne. Vous déduisez selon les règles du pays respectif et pouvez ensuite demander le remboursement de l’impôt espagnol en vertu de la convention de double imposition.

Vous demandez un certificat de résidence fiscale à l’administration fiscale de votre pays d’origine. Il s’agit d’un certificat délivré par l’administration fiscale pour attester que vous avez votre résidence fiscale dans votre pays. Cela signifie que vous n’êtes soumis à l’impôt en Espagne qu’en tant que “non-résident” et que vous ne payez l’impôt que sur les biens et les revenus que vous recevez d’Espagne.

Normalement, vous devez présenter un certificat de résidence fiscale la première fois que vous déclarez vos revenus locatifs en Espagne. Il peut également arriver que l’administration fiscale l’exige. Vous devez alors en demander un à l’administration fiscale de votre pays d’origine, qui prouve que vous êtes assujetti à l’impôt dans votre pays d’origine.

Non, vous ne devez normalement pas nous envoyer vos factures. Le modèle 210 est une déclaration préliminaire indiquant les revenus que vous avez eus et les coûts que vous estimez avoir le droit de déduire. Si l’administration fiscale fait une interprétation différente ou demande des justificatifs, elle vous le fera savoir et il est alors important que vous ayez des justificatifs qui soient approuvés.

N’oubliez pas que vous avez besoin de factures en bonne et due forme, avec le numéro NIE, le nom et le numéro de TVA. L’administration fiscale espagnole est très stricte en ce qui concerne les formalités de réception dans sa chasse aux revenus non déclarés.

Si vous louez votre bien à une société, celle-ci est tenue d’effectuer une retenue d’impôt en votre nom.

Si vous vivez au Royaume-Uni ou en dehors de l’UE, le montant de votre retenue sera de 24 % et vous n’êtes pas obligé de remplir une déclaration d’impôt pour les revenus locatifs. Étant donné que vous ne pourrez pas déduire de dépenses après le Brexit, vous n’avez aucune raison de remplir la déclaration d’impôt.

Si vous vivez dans l’UE, l’entreprise effectuera une retenue de 19 % et vous êtes autorisé à déduire des frais, de sorte qu’en réalité, votre impôt sera moins élevé. Vous devez remplir une déclaration d’impôt pour récupérer la différence entre les 19 % et l’impôt réel que vous devriez payer, qui est inférieur après les déductions.

Nos clients sont dans

Avez-vous besoin d'aide pour d'autres taxes espagnoles ?

Trouvez-nous ici

- Calle Maestranza, 29016 Málaga, España

- Téléphone: +34 611 629 317 (En Anglais ou Espagnol)

- E-mail: info@taxadora.com

- Horaires d'ouverture pour les conseils par téléphone

Lundi-jeudi 10.00-18.00.

Vendredi 10.00-15.00

Si nous ne sommes pas disponibles par téléphone ou par chat, envoyez-nous un e-mail et nous vous répondrons toujours rapidement. - Covid 19 info - Nous n'avons pas de réunions physiques dans nos bureaux pour le moment en raison du virus Corona. Nous pouvons réserver une conférence téléphonique si vous avez besoin de discuter de votre situation fiscale. Nous parlons espagnol, anglais, suédois et pouvons répondre par email en français, allemand et néerlandais.

General Conditions | Data Proteccion, Cookies and integrity policy. Numéro de TVA espagnol ESY6837028Q.